SPK’nın 25 Nisan 2024 tarihli ve 2024/21 sayılı bülteninde halka arzı onaylanan Koton Mağazacılık Tekstil Sanayi ve Ticaret AŞ (KOTON) ile ilgili ortak satışından kaynaklanan bir çok eleştri yapıldı.

Eleştri, gelişim süreci için gerekli bir mekanizma olmakla birlikte farklı açılardan da probleme yaklaşım bakış açısının gelişmesi için elzemdir.

KOTON halka arzını anlayabilmek için öncelikle Özel Sermaye Finansmanı (Private Equity- PE) modelini bilmek ve felsefesi ile süreçlerini anlamak gerekiyor.

Özel Sermaye (private equity) Finansmanı; büyüme imkanı olan fakar gerekli yatırımlar için finanmana ulaşmakta sıkıntı yasaşan ve maliyetini gögüslemek istemeyen şirketleri için alternatif bir finansman yöntemidir. Şirketlere kredi almak yerine, şirketin mülkiyetinin bir kısmının satılması yöntemine dayanmaktadır.

Bu kapsamda finansman sağlayan yapılar Özel Sermaye Şirketi/Fonu olarak adlandırılır ve emeklilik fonları, vakıflar, varlıklı bireyler ve diğer kurumsal yatırımcıları içeren ve bahse konu özel/tüzel yatırımcılardan toplanan kaynaktan teşkil bir sermaye havuzunu yönetir.

Özel Sermaye Şirketleri daha sonra bu sermayeyi halka kapalı şirketlerin hepsini veya bir bölümünü satın almak için kullanır. Amaç, satın alınan şirketin performansını artırmak ve sonuçta yatırımlarından başka bir özel/tüzel kişiliğe satış veya ilk halka arz yoluyla kar elde etmektir. Hali hazırda ülkemizde Taxim Capital, Turkven, Pera Capital gibi holdingler bu alanda faaliyet göstermektedir.

Özer Sermaye Şirketleri, satın aldıkları şirketlere finansman sağlamasının dışında, şirketin iç denetimini yaparak kurumsal yapıya kavuşması için de tesvik eder.

Ortak olduğu şirketler Özer Sermaye Şirketler için satılarak kar elde edilmek zorunda olan bir ÜRÜNDÜR. Bu kapsamda; satın alınan şirketin kar edebilmesi için, şirket tüm alanlarda vahşi kapitalizmin kuralları ile yönetilir. Bu ortaklıkta, oratak olunan şirket veya diğer adıyla ÜRÜN 360 derece incelenerek ekonomik etkin olmayan süreç/kadrolar tadil edilir. Yani bu süreçte; yüksek miktarda işten çıkarmalar, kapatılan departman veya tesisler, kurumsal değerlerde radikal değişiklikler yapılması gayet normaldir.

Peki bu yatırımı yapan Özel Sermate Şirketi yatırımını nasıl kara dönüştürecek derseniz bunu anlayabilmek için süreçlere bakmakta fayda var. Sıra ile

- Proje arama/eleme/değerlendirme

- İç cüreçlerin incelenmesi ve değerlendirme

- Fiyatlama ve pazarlıklar

- Satınalma

- Yönetime ortaklık

- Çıkış

Süreçlerin doğru yönetilmesi durumunda ÇIKIŞ, HALKA ARZ veya PAYLARIN BAŞKA ÖZEL/TÜZEL KİŞİLİĞE DEVRİ ile gerçekleştirilir.

Bi finansman modeli ile ilgili daha net fikirlerin oluşması için Deloitte’nin 2023 Türkiye Raporuna bakmakta fayda var.

Yukarıdaki verilerden de anlaşılacağı üzere çok yaygın kullanılan bir finansman yöntemi olamayan Özel Sermaye Finansmanının faizlerin ve ülkemize yabancı yatırımcı ilgisinin artması ile yükseliş gösterme ihtimali fazladır.

Buraya kadar felsefesini ve uygulama örnekleri verdiğimiz Özel Sermaye Finansmanını şimdi KOTON halka arzı ile birleştirip konuyu daha anlaşılık kılalım

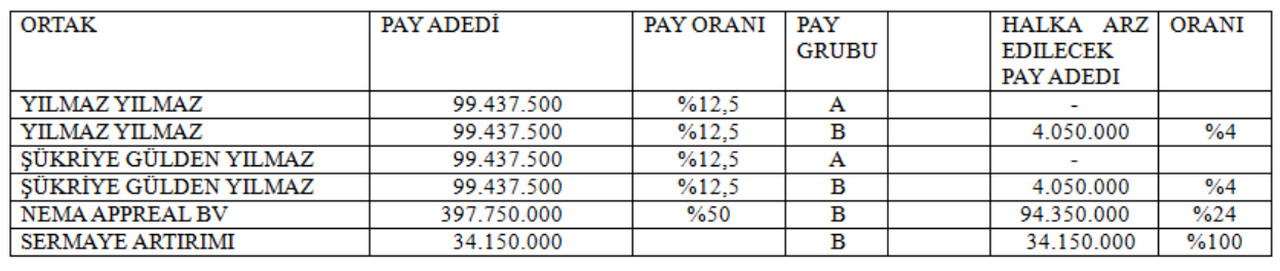

SPK’nın 25 Nisan 2024 tarihli ve 2024/21 sayılı bülteninde halka arzı onaylanan Koton Mağazacılık Tekstil Sanayi ve Ticaret AŞ başarılı bir Özel Sermaye Finansmanı örneğini teşkil etmektedir Turkven’in mevcut projelerinden biris olan Koton’ın %50 payı 2012 yılında 500 milyon dolar bedeller Turkven tarafından satin alındı ve şirketin büyümesine yönelik yatırımlar yapıldı.

Şirketin gelişimi, büyümesi veya diğer temel rasyolara ilişkin yorumları profesyonellere bırakıp konumuza yani Özel Sermaye finansmanına dönüyorum.

Turkven bu halka arz ile yatırımlarını kara dönüştürme (çıkış) fırsatına kavuşmuş oluyordu Şimdi yatırım ve karşılığına kısaca bir bakalım;

Halka arz ile yatırımcı Turkven yapmış olduğu 500 milyon dolar yatırımın, %24’üne karşılık olarak 2.877.67.500 TL (88.871.989 USD) gelir elde etmiş olacaktır

Geçmiş dönem elde ettiği kar getirisini hesaba katmadan veya yatırımcının müteakip dönemde hisse satışları ile elde etmeyi planladığı gelir bilinmeden bu yatırım ile ilgili yorum yapmak doğru olmasa da mevcut halka arz ile yatırımcıya çıkış imkanı sağlanması, çıkacak kaynak ile yatırımcının yeni şirkelere ortak olacağı öngörüsü ile ekonomi adına önem arz etmektedir.

Özellikle faizlerin attığı ve şirketlerin finansmana ulaşımının zor olacağı önümüzdeki dönemde, gelişmeye aday şirketler için ciddi avantaj sağlayan bu modelin daha çok gündemde tutulması gerektiğini değerlendiriyorum.