BORSADA KÖTÜ TERCİH-İYİ TERCİH AYRIMI: PORTFÖYDEKİ ÇÜRÜK YUMURTALAR

Sürekli bahsediyoruz…

Yatırım yaparken çeşitlendirme yapılmalı, portföy oluşturulmalı, tüm yumurtalar aynı sepete konulmamalı diye.

Tamam yaptık diyelim. Portföyü kurduk. Ee sonra?

Aradan 1 yıl geçti 2 yıl geçti. Portföy toplamda iyi kötü bir şeyler kazandırdı. Şimdi ne yapmalıyız? En çok sorulan sorulardan birisi.

Yatırım portföyünü arada bir güncellenmesi gereklidir. Sık yapılan bir hata, uzun dönemli diye alınan hisselere bir daha bakılmaması, unutulup gitmesi.

“Elbet bir ara yükselir zaten 3-5 yıl tutucam, kağıdıma güveniyorum”,

“Değer yatırımı abi bakmıyorum ben attım hesaba unuttum, hisse ne yaparsa işte”

Böyle denilince, çürük yumurta iyisine karışıyor.

Değer yatırımcısı olmak önemli, ben de öyleyim. Güvendiğiniz şirketlere yatırım yapmak ve uzun dönemli düşünmek gerekiyor. Fakat arada bir kontrol etmek de lazım durum ne alemde diye.

Kendi uyguladığım ve sıkça önerdiğim bir yöntemden bahsetmek istiyorum. Sharpe Oranı.

Bu oran, hissenin riske dayalı performansını ölçen bir yöntemdir. Hissenin getiri oranını, riskine göre düzenleyerek bir performans skoru veriyor.

Sharpe oranını şu şekilde hesaplayabilirsiniz:

(Hissenin Getiri Oranı – Risksiz Getiri Oranı)/Hissenin Standart Sapması

Bu oranı nasıl kullanıyoruz?

Hem hisselere hem de portföye uygulayarak performansını ölçebiliriz. Ben yılda bir kez veya altı ayda bir tuttuğum hisseler için bunu uyguluyorum.

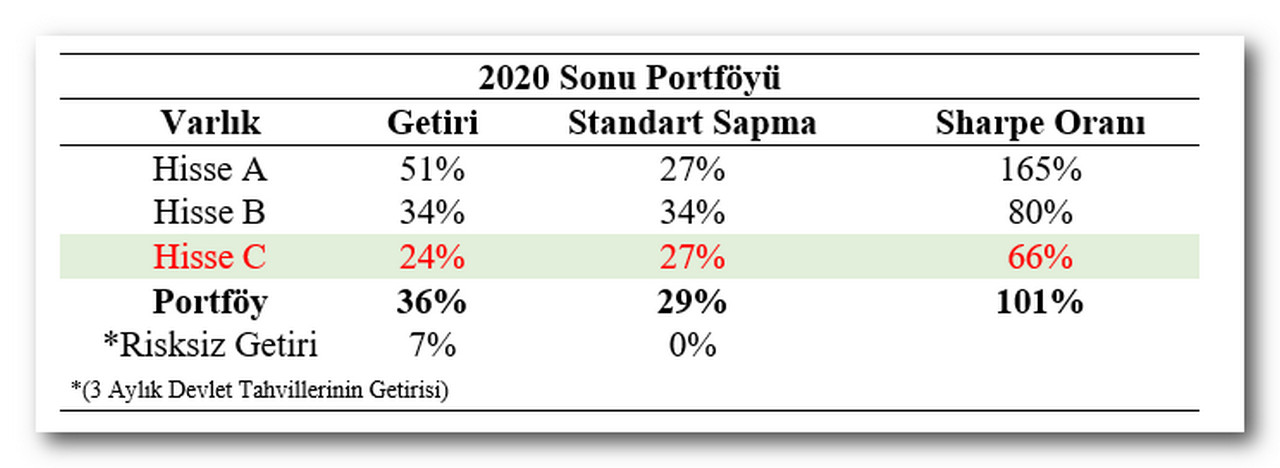

Yüksek Sharpe oranı hissenin riskine paralel olarak gerekli getiriyi sağladığını gösteriyor. Düşük olursa da istediğimiz performansı veremediğini söylüyoruz. Aşağıda 2020 ve 2021 yılındaki portföyüme uyguladığım performans çalışmasını sunuyorum.

2020 sonunda baktığımda C hissesi düşük performans göstermişti. Getirisi düşük ama buna kıyasla riski de yüksek. Yani tam bir külfet. Halbuki büyük beklentilerle aldığım bir hisseydi ama olmadı.

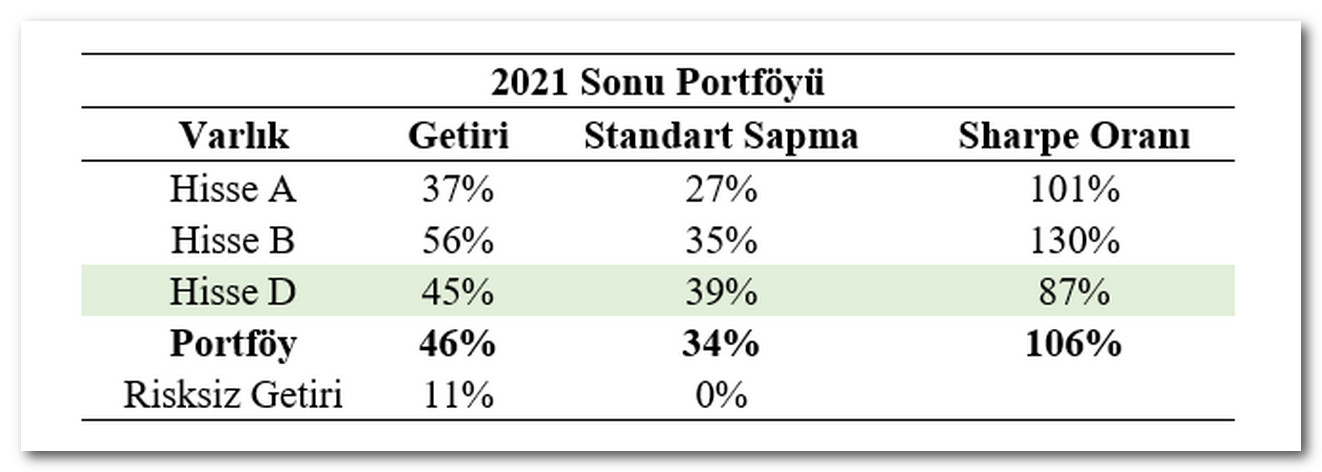

Baktım olmamış, yanlış kararda devam etmek yerine hisseyi hemen sattım. Sonrasında D hissesini aldım. 1 yıl sonra portföy performansı tavan…

Bu şekilde bir uygulamayla arada bir portföyün performansını inceleyerek gerekli düzeltmeleri yapabilirsiniz.

Niye buna ihtiyaç duyduk peki? Şirket zaten çok iyi deyip almadık mı hisseyi.

Öyle.. Ama malumunuz hem biz yanılabiliyoruz hem de dış faktörler yanıltıcı olabiliyor.

Yatırım yaptığımız süreçte şirketin vaat ettiği iş planlarında, yatırımlarında değişiklik olabilir. Patronun alengirli işleri olabilir. IFRS bilanço oyunları dönebilir. Ekonomide ve politikada, ulusal veya küresel dinamikler değişebilir, sektöre ilgili azalır vs.

Zararın neresinden dönülse kardır. Çürük yumurtaları tutmaya devam etmek yerine başka alternatiflere yönelmeli.

Sevgiyle kalın.

Türker AÇIKGÖZ