Bankalar Düzenleme ve Denetleme Kurulu (BDDK) 26 Haziran 2022 tarihinde bazı şirketlerin bankalardan TL kredi kullanımına sınırlama getirdi.

Kredi sınırlama kapsamına dahil olan şirketler;

* Bağımsız denetime tabi bir şirketin, Yabancı Para (YP )nakdi varlıklarının (altın dahil, efektif döviz ile bankalardaki YP mevduatın) TL karşılığının 15 milyon TL, dünkü dolar kuru ile 1896,5 bin Dolar’ın üzerinde olması halinde ve;

* Şirketin yabancı para nakdi varlıklarının TL karşılığının; şirketin aktif toplamından veya son 1 yıllık net satış hasılatından, ikisi içine büyük olanının yüzde 10’unu aşması halinde; bankalardan TL cinsinden kredi kullanamaz.

Ancak; şirketlerin yurt içi yerleşiklerce (Hükümet veya bankalar gibi ) YP cinsinden ihraç edilmiş menkul kıymetler ve Eurobond gibi borçlanma araçlarından oluşan diğer parasal varlıkları kararda belirtilen Yabancı Para nakdi varlıklar kapsamına girmez.

BDDK bu kararın gerekçesini de “bazı şirketlerin, döviz borcu ya da döviz yükümlülüğü olmamasına hatta döviz pozisyon fazlası bulunmasına rağmen, TL kredi kullanarak döviz alımı gerçekleştirdikleri ve döviz pozisyonu tuttukları görülmüştür. Yani üretime, istihdama, yatırıma gitmesi gereken uygun koşullu TL ticari kredi kaynakları, gerçek bir ihtiyaç olmadığı halde bazı şirketlerce döviz alımı amacıyla kullanılmaya devam etmektedir.” şeklinde açıkladı.

Bu bir gerçek, ama TL kredi alıp dövize yatırmak da kârlı bir iştir. Önemli olan hükümetlerin bu spekülatif piyasayı, faiz, para ve maliye politikası ile önlemeleridir.

Siyasi iktidar, faiz politikasını askıya aldığı için, alternatif çözümler arıyor. TL de reel faiz eksi yüzde 34 olunca, TL’den kaçış zorunlu oluyor. Bunun içindir ki tasarruflar, döviz, altın ve gayrimenkule yöneldi.

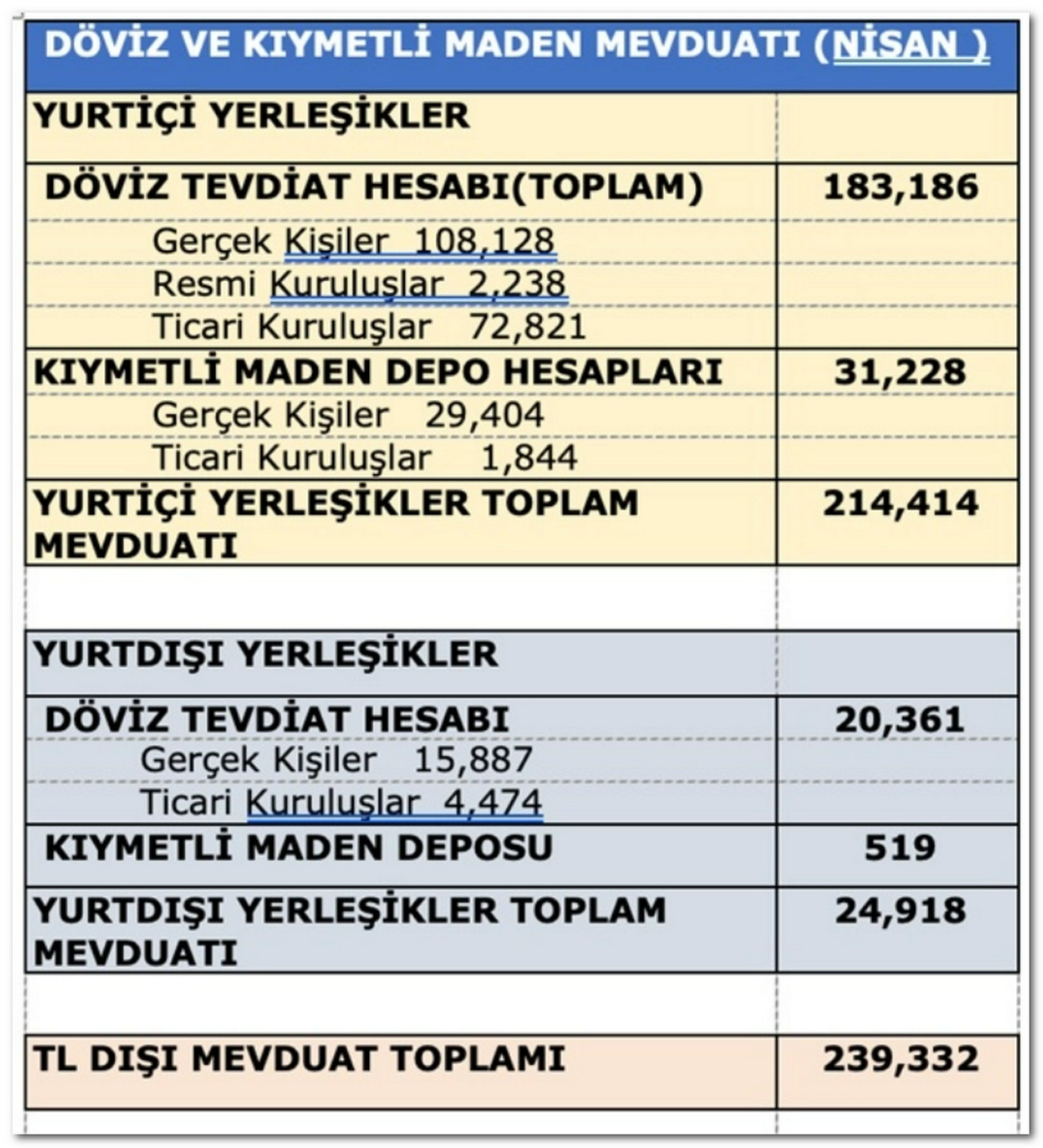

BDDK Nisan ayı aylık verilerine göre, yurt içi yerleşiklerin döviz mevduat hesabı 214,4 milyar dolardır. Bunun yaklaşık 75 milyar doları ticari kuruluşların mevduatıdır. (Aşağıdaki tablo.)

BDDK kararının etkileri ne olur?

Faiz politikası yerine, yasaklayıcı kararlarla tasarrufları ve sermayeyi kontrol etmek, tamamıyla piyasa ekonomisine dayalı bir ekonomide bozucu etki yapar.

Daha önemlisi, bugün döviz tasarrufuna sınır getiren bir ekonomi yönetimi, yarın dış ödemelerde bir sorun çıkarsa, içerideki dövizleri bozdurma zorunluluğu getirebilir şeklinde bir algı yaratır ve güven sorunu ortaya çıkar.

Öte yandan serbest piyasa ekonomisinde yasaklar, muvazaalı çözümleri zorlar. Söz gelimi şirketler döviz varlıklarını şirket sahibinin hesaplarına aktarabilir. Mevcut şirket ortakları kredi almayan ve fakat eski şirket üstünden iş yapabilecekleri yeni şirket kurarlar. Dövizleri bu şirkete aktarabilirler.

Kambiyo sistemi imkân verdiği için, şirket ortakları tasarruflarını yurt dışına transfer edebilir veya yastık altına alabilirler.

Bütün bunlar, güven sorunu ve kredi kısıtlaması ile birlikte, stagflasyona neden olur.

Sonuç olarak, BDDK kararı ile döviz tevdiat hesaplarında az bir çözülme olabilir. Ancak bu sivrisineği öldürmeye yarar. Bataklığı kurutmaz.

Bataklığı kurutmak için, oyunu kuralına göre oynamak gerekir. İstikrar programı yapmak, faiz takıntısından kurtulup, faizi para politikasının bir aracı olarak kullanmak gerekir.