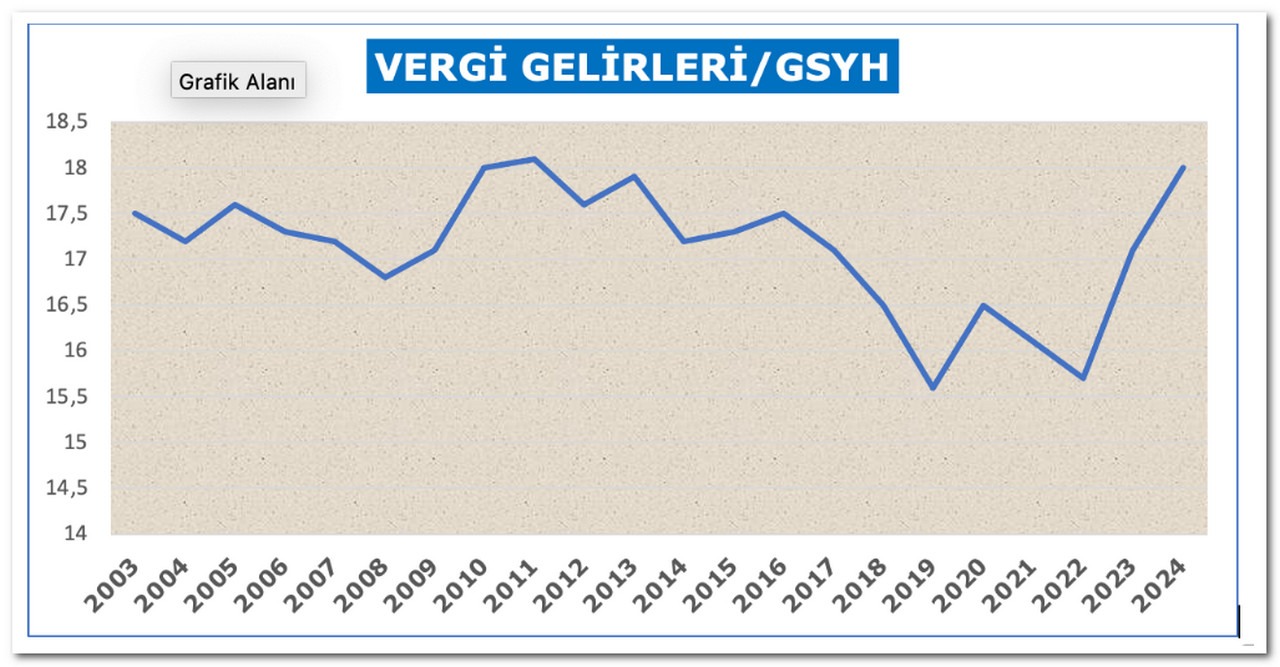

2024 Bütçesinde toplam vergi gelirlerinin GSYH’ya oranı (Vergi yükü), yüzde 18 olarak öngörüldü.

Türkiye’de vergi gelirlerinin GSYH oranı, OECD ülkeleri ortalamasına göre düşüktür. 2024 yılı için öngörülen yüzde 18 oranı ise, 2011 yılı haricinde geçmiş yıllara göre yüksektir.

Öte yandan Türkiye de 2003 yılından beri, yıllık vergi yükü aşırı kırılgan bir trend göstermiştir. Bu kırılganlık kısmen ekonomi yönetiminin zayıf olmasından, kısmen de ekonominin aşırı kırılgan olmasından ileri geliyor.

Aşağıdaki grafikte, yıllar itibariyle vergi yükü ve bu yükün değişmesi yer alıyor.

Yine 2024 yılı bütçesinde, dolaysız vergilerin payı yüzde 45’e çıkıyor. Vergi adaleti bakımından olumlu bir gelişmedir. Zira önceleri dolaysız vergilerin oranı, yüzde 40’ın altındaydı.

Türkiye de, vergi yükü neden düşüktür?

1.Vergi gelirlerinin GSYH içindeki payının genelde düşük olmasının bir nedeni; kayıt dışı ekonominin yüksek olmasıdır.

Uluslararası Şeffaflık Örgütü’nün raporlarına göre; Türkiye yolsuzlukla mücadelede başarısızdır.

AB Komisyonunun raporunda, Türkiye’nin yolsuzlukla mücadele konusunda hazırlıkların erken bir aşamasında kaldığı, yolsuzluk davalarının kovuşturulması ve karara bağlanmasında yasal çerçevenin yanı sıra kamu kurumlarının hesap verebilirliği ve şeffaflığının iyileştirilmesi gerektiği savunuldu.

Merkez Bankası ödemeler bilançosunda yüksek çıkan kaynağı belirsiz döviz girişi, kara paranın aklanmasından ileri gelmektedir.

2. Türkiye, zengin ve fakirin aynı oranda ödediği, KDV ve ÖTV gibi vergilerde; vergi oranı yüksektir. KDV ve ÖTV’ oranlarının yüksek olması, alıcı ve satıcı açısından vergi kaçırma riskini karşılamaya değer bulunuyor. Bu nedenle vergi kayıp ve kaçağı artıyor.

Bu durumda; hükümetler özelleştirme gelirlerine, işsizlik fonuna ve bürokrasi maliyetlerine yükleniyor. Pahalı bürokrasi sonuçta yatırımlarda caydırıcı etki yapıyor.

3.Vergilerin sık değişmesi ve vergi afları da vergi bilincini zayıflatıyor. Vergi kaçırma ve vergiden kaçınma artıyor.

Vergiden kaçınma vergiye konu işletmeyi kapatmak ve aynı nedenle başka faaliyet yapılmamasıdır.

4.Vergi literatüründe ”Eski vergi iyidir” diye bir tespit var. Başta bir vergiye karşı olsalar da, mükellefler zaman içinde vergiyi öğreniyor. Alışıyor. Vergiye karşı direnç azalıyor. Bunun için Vergi sistemi ile sık oynamak, vergi bilincini zayıflatır.

5. Anayasamıza göre vatandaşın vergi ödevi var… Buna karşılık devletin de kamu hizmeti yapmak ödevi var… Falan vergi falan hizmetin karşılığı değildir… Harçlar ise bir hizmet karşılığıdır… Ancak genel anlamda toplum vergi verir… Devlet de topladığı vergi ile hizmet yapar…

Vergi bilincinin gelişmesi için, mükellefin kamu hizmetlerinin kendisi için vazgeçilmez olduğu gerçeğini iyi bilmesi ve yapılan hizmetin doğru yapıldığına inanması gerekir.

Bütçe kaynaklarının, lüks ve şatafata gitmesi, devlet imkanlarının seçim popülizminde kullanılması, vergiye tepki doğuruyor. Halkın vergi bilinci zedeleniyor.

Sonuçta vergi mükellefi; “Ben ayağımı yorganıma göre uzatıyorum… Devlet de aynısını yapsaydı… Eğer devleti yönetenler, bunu yapmamış ve ödenen vergileri popülizm için kullanmış, yine siyasi arpalıklar oluşturmuşsa ve hiç kimse de bunun hesabını vermiyorsa, başka bir ifade ile ‘yapanın yanına kâr kalıyorsa’ o zaman yeni ödeyeceğim vergiler de aynı şekilde kullanılacaktır” diye düşünür ve vergi vermemek için direnir.