Yaşamakta olduğumuz TL krizi, yüksek enflasyon, döviz sorunu gibi ekonomik sorunların temelinde, politikasızlığın getirdiği güven sorunu, hukuk ve demokrasi sorunu ve yolsuzluğun tırmanması yatıyor. AB, 2022 Türkiye raporunda da bu nedenlerle Türkiye ile AB görüşmelerinin durdurulduğu açıklandı.

Bu kırılgan yapı içine, yanlış faiz politikası da girince ekonomide derin bir göçük oluştu ve bu günlere geldik.

Bir ekonomide istikrar sorunu varsa, istikrar programı yapılır ve istikrar politikası uygulanır. Seçim sonrasında rasyonel politikalara geçileceği açıklandı, ama hâlâ geçilmedi.

Söz gelimi OVP, inandırıcı olmadı. Zira çözüm yolu yok, yalnızca hedef ve temenni var.

Söz gelimi; Enflasyonu önlemede uygulanacak politika ve tedbirler içinde “Ekonomik Aktivitenin ivmesi, uygulamaya konulacak politikalarla enflasyonist baskı oluşturmayacak şekilde yönlendirilecektir. Tüketim artışlarını önleyecek tedbirler alınacaktır” deniliyor.

Allah aşkına; burada alınacak tedbirlerin neler olduğunu anlayan var mı? Bu anlayışın rasyonel politikalarla ne ilgisi var? Yerli ve yabancı sermaye olarak bu tür yuvarlak laflara kim güven duyar? Önceki ekonomi yönetimi ile seçim sonrası oluşturulan şimdiki ekonomi yönetimi arasında ne fark var?

Dahası; eksi reel faizin getirdiği TL’den kaçışı önlemek için icat edilen kur korumalı mevduat gibi bazı önlemler, bugün başka yanlışlarla, mesela bankaları sıkıştırmakla önlenmeye çalışılıyor. Kademeli faiz artışı yapılıyor, ancak eksi reel faizden çıkılması mümkün görünmüyor.

Ülkede krizden çıkış politikaları konuşulmuyor, MB’nin faizleri kaç yüzdelik puan artıracağı tartışılıyor. Gerçekte ise eğer MB gösterge faizi TÜFE’nin üstüne çıkarılmazsa ve bu nedenle eksi reel faiz devam ederse, sonuç değişmeyecektir. Hükûmetin ve MB’nin reel faiz yerine bankaları TL’de tutmaya zorlaması, bankaları da zor duruma düşürecektir.

Eksi reel faiz devam ettikçe, TL değer kaybetmeye devam eder. TL’den kaçış alanlarından birisi borsa hızlı balon yaptı. Geride yine döviz ve altın kaldı.

Bir yandan bir yıl içinde ödememiz gereken kısa vadeli dış borçlar ile bir yıllık beklenen cari açık 300 milyar dolara yaklaşıyor. Eğer ekonomide durgunluk olursa; cari açık azalır. Bu defa da özel sektör dış borçlarını ödemede zorlanır. Bankalar zora girer. Kriz derinleşir.

Kaldı ki; hükûmet yerel seçimler öncesi ekonomiyi canlı tutmanın her yoluna baş vuracaktır. Bu defa da cari açığın ve dış borçların finansmanı zora girecek, yeni kur şokları olacaktır. Türkiye şartlarında kur artışları, ithalat fiyatlarını artırıyor ve kendinden daha yüksek oranda enflasyona neden oluyor.

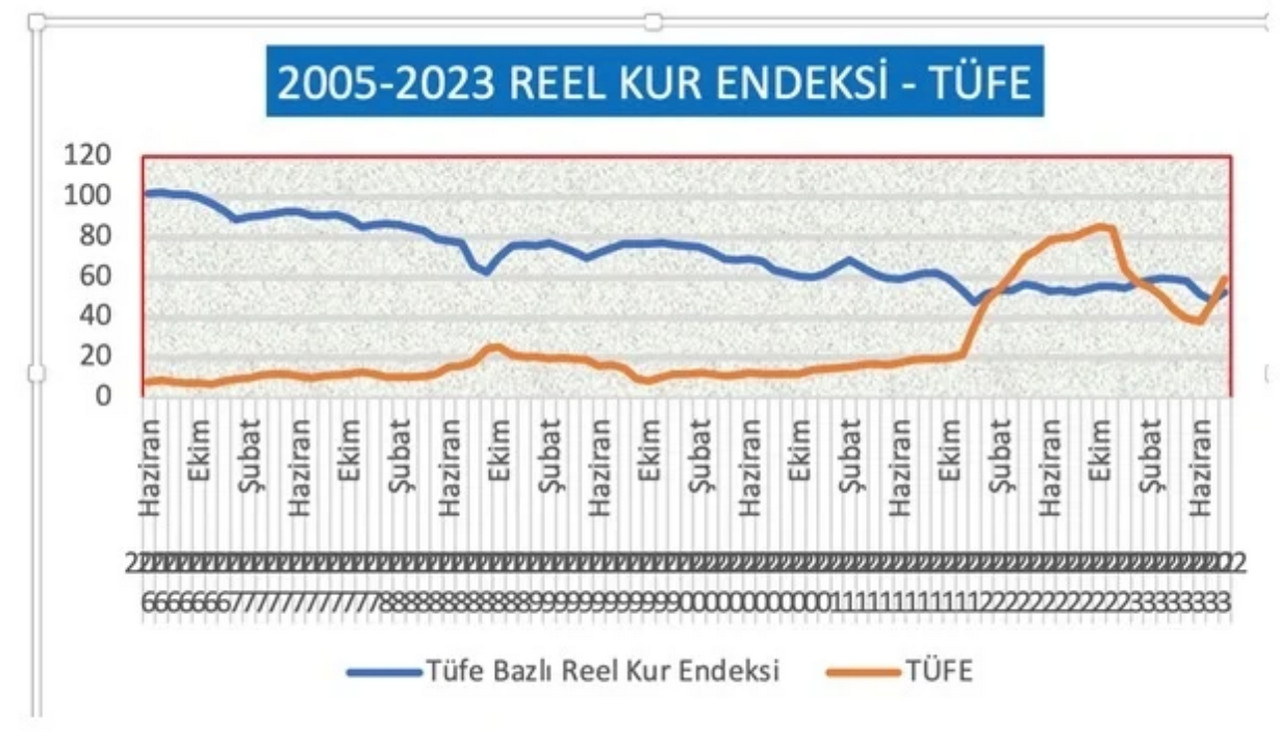

Söz gelimi; 2017 haziran ayında MB TÜFE bazlı reel kur endeksi 101,76 idi. Yani TL çok az değerliydi. Kur dengede sayılırdı. Aşağıdaki grafikte görüldüğü gibi, TL değer kaybettikçe, TÜFE de artmaya başladı. 2022 yılında TÜFE, TL değer kaybından daha yüksek oranlara çıktı.

Kur artışını önlemenin tek yolu, reel faiz vermek, TL’den kaçışı durdurmak ve bu yolla yabancı yatırım sermayesi çekmektir.

Öte yandan, faiz tek başına bozar ve fakat tek başına düzeltmez. Faiz politikasının diğer iktisat politikaları ile birlikte ve bir istikrar programı içinde düzenlenmesi gerekir.

Türkiye sürekli nominal faizi konuşuyor. Gerçekte yüksek enflasyon nominal faizlerde yanılgıya neden olur. Bu nedenle enflasyonun etkisini bertaraf etmek ve reel faizi konuşmak gerekir.

Bir para politikası aracı olarak faizin, ekonominin içinde bulunduğu konjonktüre göre iktisadi etkileri farklı olabilir. Bugünkü Türkiye şartları içinde;

Eksi reel faiz;

*Tüketimi artırıyor. Çünkü eksi reel faizde tüketimin fırsat maliyeti olan faiz maliyeti düşüktür. Para cep yakar. Paradan kaçış hızlanır. Enflasyon artar.

*Yine eksi reel faiz ve TL’den kaçış, döviz talebini artırıyor ve kur şokları yaratıyor. Enflasyonu artıyor.

Bu nedenle faizleri reel seviyede tutmamız gerekir.

Öte yandan yatırımlar açısından bakarsak;

*Eksi reel faiz yatırım maliyetini düşürür, yatırımları teşvik eder. Ancak AB 2022 Türkiye raporunda da yer aldığı gibi Türkiye’de güven sorunu var ve yatırım ortamı yoktur. Hukukun üstünlüğünü, yargı bağımsızlığını ve demokrasi altyapısını yeniden kurmadan, yolsuzlukların yarattığı haksız rekabeti önlemeden güven ortamı oluşmaz ve yerli ve yabancı sermaye yatırım yapmaz.

*Yatırım ortamını yarattıktan sonra, yine reel faiz seviyesinde devletin yapması gereken, yatırımlara faiz desteği vermektir.

Reel faizler aşırı yüksek olursa, 2003-2009 arasında yaşadığımız gibi bu defa ters etki yapar. Sıcak para girişi TL’nin aşırı değer kazanmasına ve üretimde ithal girdi payının artmasına, ithal tüketim malının artmasına neden oluyor.

Bu nedenlerle; Türkiye’de reel faiz seviyesi en fazla yüzde 2 ile yüzde 5 arasında olmalıdır.