Prof. Dr. Binhan Elif Yılmaz yazıyor: Hazine DİBS’lerinin Alıcısı Olarak Neden Bankalar Ön Planda?

Hazine, iç borçlanma yoluyla bankacılık kesimi, birey ve firmalar, kamu kurumları ve tasarruf kurumlarının finansman fazlalarını kendine transfer eder. Böylece tüm bu kesimler iç borçlanmada Hazine’ye kaynaklık etmiş olur. Her bir kaynağın iç borçlanmadaki rolü, makroekonomik göstergeler üzerinde birbirinden farklı etkiler yaratır.

Hazine’nin ihale yöntemiyle borçlanmaya başladığı 1985 yılından günümüze kadar borçlandığı kesimler içinde en önemli pay, bankacılık kesimine aittir.

Bankalar, Türkiye’de finansal sistemin en önemli unsurudur. Bankaların kâr yollarından biri devletin iç borçlanmasına kaynaklıktır. Özellikle piyasa faiz oranlarının yüksek olduğu uzun yıllar yoğun bir biçimde DİBS satın alarak hem Hazine’nin nakit sıkıntısını gidermiş hem de kâr elde etmişlerdir.

Hazine DİBS’lerinin Alıcısı Olarak Neden Bankalar Ön Planda?

Türkiye’de faaliyetine devam eden banka sayısı 54’tür. Bu bankaların 12’si mevduat bankasıdır. Mevduat bankalarının 3’ü kamu, 9’u özel sermayeli bankadır. Yabancı sermayeli banka sayısı 21’dir. Yabancı sermayeli bankaların 16’sı Türkiye’de kurulmuş iken 5’i Türkiye’de şube açan banka statüsündedir. Ayrıca 14 adet Kalkınma ve Yatırım bankası ile 6 adet Katılım Bankası ve bir de TMSF’ye devredilen banka bulunmaktadır.

İç borçlanmanın yıllar itibariyle artışı, bankaları ve özellikle sistemin güçlü aktörlerinden seçilen piyasa yapıcı bankaları adeta “DİBS müşterisi” konumuna getirirken, Türkiye’de Hazine’nin DİBS sahipliğinde bankaların ön planda olmasının temel nedenleri şunlardır:

- Hazine, kısa vadeli fon ihtiyacını karşılık durumları uygun olduğunda ellerinde atıl fon bulunan bankalardan karşılarken, bankacılık sisteminin yasal düzenlemelerine göre bu kesim topladıkları mevduat ve/veya yedek akçeleri ile olası zarar karşılıklarının belli bir yüzdesini TCMB’deki devlet tahvilleri hesabına yatırmak durumundadır.

- Hazine, piyasayı kontrol etmek ve/veya ticari kredileri kısmak amacıyla bankalara DİBS satar. Ekonominin durgunluğa girdiği ve bankalarda kredi işlemlerinin az olduğu dönemlerde, iç borçlanma aracılığıyla bankalarda atıl duran ve işletilmeyen fonlar Hazine’ce alınarak ekonomiye aktarılmış olur.

- 1985 yılı ortasından itibaren Hazine’nin ihale yöntemine geçmesiyle DİBS ihracı düzenli hale geldi ve iç borçlanma miktarı da yıldan yıla artış gösterdi. İç borç stokunun milli gelir içindeki payı 1985 yılında %15’ten 2001’de %50’ye kadar çıktı.

- Piyasa yapıcılığı sistemi ile bankalar, elde ettikleri haklar ve üstlendikleri yükümlülükler çerçevesinde düzenli olarak DİBS almaya başladılar. Bu sistem piyasa yapıcı bankaların düzenli DİBS ihalelerine girmesini gerektirdi ve bankalar en büyük DİBS alıcısı olmaya devam etti.

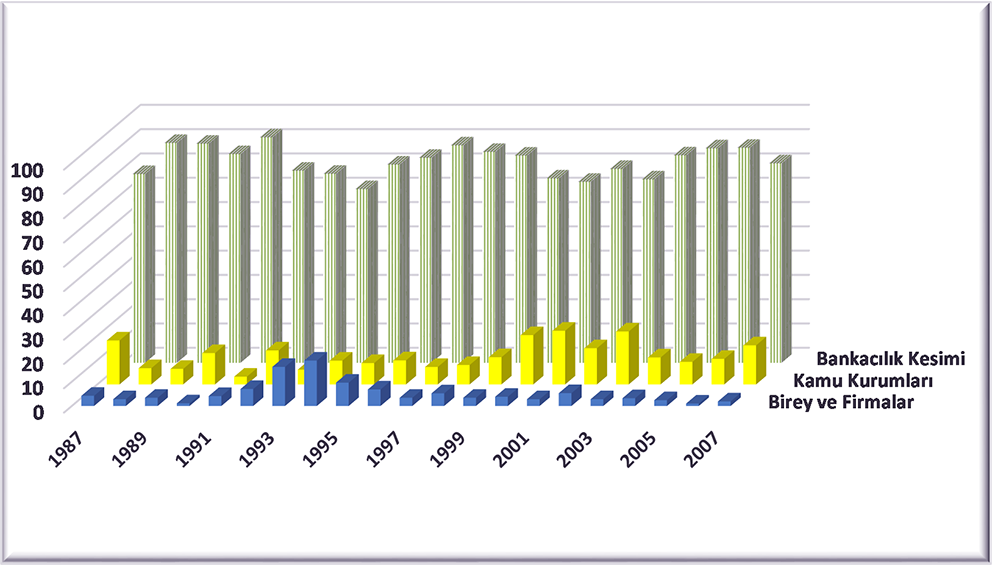

Bankaların 1987-2007 Yıllarında Hazine İç Borçlanmasına Kaynaklık Serüveni (bkz. Grafik 1)

- 1987-2007 yılları arasında DİBS alıcısı olarak bankacılık kesiminin payı, ortalama %80 olarak gerçekleşti.

- Her ne kadar 1992 yılı sonrasında halka doğrudan satış uygulaması başlamışsa da bankacılık kesimi birincil piyasada DİBS’lerin en önemli alıcısı olmaya devam etti. Halka doğrudan satışın yaygınlaştığı 1993 ve 1994 yıllarında birey ve firmaların iç borçlanmada payı bir miktar arttı.

- 1994 ve 2000-2001 krizleri bankacılık kesiminde iflasları getirdi. Görev zararları sonucu bu yıllarda iç borç stokunda bankaların payında azalış ortaya çıktı.

- 2001 yılında Kamu bankalarının görev zararları ve TMSF kapsamındaki bankaların ihtiyacı için yoğun bir şekilde özel tertip tahviller ihraç edildi. Bu senetlerin faiz yükü 2002 yılı bütçesine yansıdığından 2002 yılında iç borç stoku da önemli ölçüde arttı ve iç borç stokunun nakit-nakit dışı yapısı bozuldu.

- 2001 krizi ile beraber TMSF’ye devredilen bankalar nedeniyle Kamu kurumlarının payında artış yaşandı. Bu dağılıma 2001 yılındaki görev zararları nedeniyle ihraç edilen senetlerin kamu kesimince alınması etki yaptı.

- DİBS’lerin satışında aracılık edecek olan sektörün önde gelen bankalarıyla oluşan piyasa yapıcılığı sistemi 1999 yılında yürürlüğe girdi. Uygulama Kasım 2000 ve Şubat 2001 krizi ile birlikte aksadıktan sonra 2001 Ağustos ayından itibaren sürekli hale geldi. Piyasa yapıcılığı sistemi sayesinde DİBS’lerin sahipliğinde bankaların payı artmaya devam etti.

- Ancak 2000-2001 krizlerinin ardından piyasa yapıcı bankalar menkul değerler cüzdanlarını daraltıp giderek daha düşük miktarda DİBS’lerden oluşan menkul değeri aktiflerinde tutmaya başladılar. 2003 sonrasında ise piyasa yapıcı bankalar düzenli bir şekilde DİBS alımına devam etmelerine ve ihale alım performansları iyi gitmesine rağmen bu kez DİBS faizlerinin düşmeye başlaması kârlılıklarını etkiledi.

Grafik 1. İç Borçlanmanın Alacaklılara Göre Dağılımı (Yurtiçi Yerleşikler İçindeki Pay) (1987-2020)

Kaynak: T.C. Hazine ve Maliye Bakanlığı, Hazine İstatistikleri ve Merkezi Yönetim İç Borç İstatistikleri.

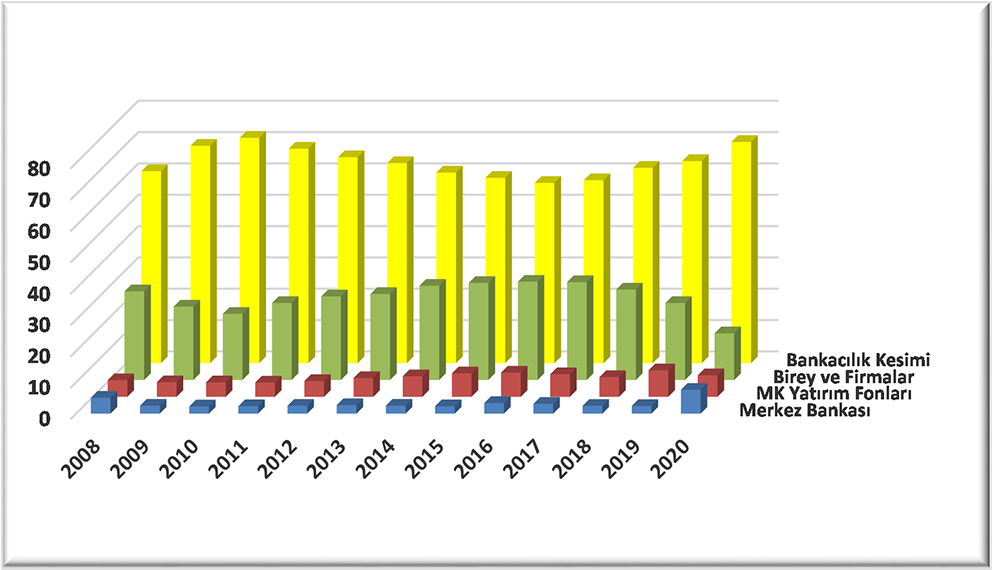

Bankaların 2008-2020 Yıllarında Hazine İç Borçlanmasına Kaynaklık Serüveni (bkz. Grafik 2)

- 2008-2020 yılları arasında DİBS alıcısı olarak bankacılık kesiminin payı, ortalama %70 civarında gerçekleşti. 2008 Küresel krizi sonrasında da piyasaya verilen borçların en büyük alıcısı yine bankalar oldu.

- Bankacılık dışı kesimde yer alan birey ve firmaların toplamdaki payı 2014-2017 yılları arasında artsa da bankaların payı %60 civarındaydı. Dolayısıyla iç borç stokunun alacaklıları arasında küresel kriz öncesinde olduğu gibi 2020’deki pandemi krizinde de en yüksek pay bankacılık kesimine ait oldu.

- DİBS alıcısı Menkul Kıymet Yatırım fonlarının iç borç senetleri sahipliği, 2018 yılı sonrasında artış gösterdi.

- Ancak daha da önemlisi 2020 yılında Merkez Bankası’nın Hazine’ye kaynaklık etmesi sonucu Merkez Bankası’nın iç borç stokunun alacaklıları arasındaki payı yükselişe geçti. Bu pay, bir önceki yıla oranla üç kat arttı.

Grafik 2. İç Borçlanmanın Alacaklılara Göre Dağılımı (Yurtiçi Yerleşikler İçindeki Pay) (2008-2020)

Kaynak: T.C. Hazine ve Maliye Bakanlığı, Hazine İstatistikleri ve Merkezi Yönetim İç Borç İstatistikleri.

Hangi Bankalar “Büyük” Alacaklı?

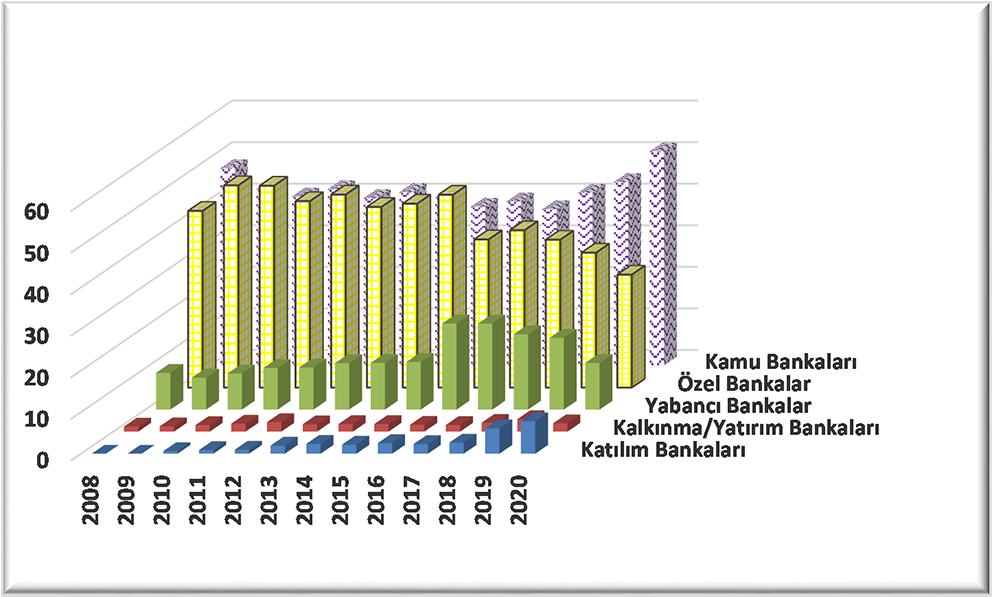

Hazine’nin iç borçlanmasında en önemli alacaklıların bankalar, özellikle de piyasa yapıcı bankalar olduğu su götürmez bir gerçek. Ancak bankaların sermaye yapıları, kamu ya da özel banka olup-olmadığı da hem Hazine’nin borçlanma alışkanlığı ve maliyeti hem de bankaların aktif yapıları üzerinde önemli etkiler bırakacağından ayrıca incelemekte fayda var (bkz. Grafik 3 ve 4):

- 2008 sonrası DİBS’lerin bankacılık kesimi içinde esas alıcısı, Özel bankalar ile Kamu bankaları oldu.

- 2015 yılı sonrası yerli sermayeli çoğu bankanın yabancı sermayeli bankalar tarafından satın alınmasıyla iç borçlanma senetlerine sahiplikte yabancı bankaların payı yükselirken yerli bankaların payı azalmaya başladı.

Grafik 3. İç Borç Stokunun Alacaklıları (Bankacılık Kesimi İçindeki Pay) (2008-2020)

Kaynak: T.C. Hazine ve Maliye Bakanlığı, Hazine İstatistikleri ve Merkezi Yönetim İç Borç İstatistikleri.

- Bankacılık kesiminde DİBS sahipliğinde payı en düşük olanlar Kalkınma ve Yatırım bankaları ile Kalkınma bankalarıdır. Ancak Katılım bankalarının payı 2018 yılı sonrası yükselişe geçti. Payı artan Katılım bankaları, kamu sermayeli katılım bankalarıdır.

- Son üç yılda iç borç stokunda %100’lük artış yaşanırken Kamu bankalarının senet sahipliğinde dikkat çekici bir artış ortaya çıktı.

- Kamu bankalarının iç borç alacaklısı olarak bankacılık kesimindeki payı 2019’da %44 ve 2020’de %51,5 olarak gerçekleşti.

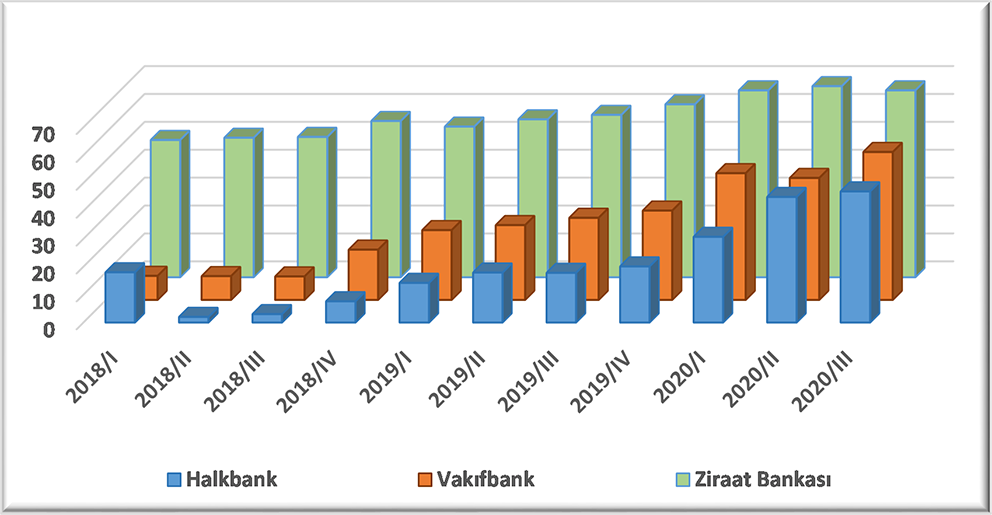

Grafik 4. DİBS Sahipliğinde Kamu Bankalarının Payı (DİBS/Finansal Varlıklar)

Kaynak: Türkiye Bankalar Birliği

Son yıllarda DİBS sahipliğinde artan payı ile dikkat çeken Kamu bankalarının (Halkbank, Vakıfbank ve Ziraat Bankası) finansal varlıkları içindeki devlet borçlanma senetlerinin payı Grafik 4’den görülebilir.

2017 sonrası ekonomide yetersiz büyüme, dolarizasyon ve dış kaynaklara ulaşmada yaşanan güçlükler ve 2020 pandemi yılı nedeniyle iç borçlanmada rekor kıran Hazine’nin nakit sıkışıklığını Kamu bankaları sayesinde hızla çözüme kavuşturma yoluna gittiği anlaşılmaktadır. Dolayısıyla kamuyu fonlama görevi 2017 yılıyla beraber Özel bankalardan Kamu bankalarına geçmiş durumdadır.

Kamu bankalarının aktiflerinde DİBS’lerin payı giderek arttığında, aktif kalitesi bozulur ve kırılganlığı artar. Söz konusu menkul değerlerin piyasalardaki dalgalanmalara duyarlılığı sonucu vade riskini yüklenen bankaların, özellikle açık pozisyon ya da kısa vadeli fonlama yöntemleri ile bu menkul değerleri fonlaması sonucu, 1994 ve 2000-2001 krizlerindeki sonuçlarla karşılaşılabilir. O nedenle de Kamu bankalarının görev zararları ortaya çıktığında zararın toplumsallaşması riski vardır.

Kaynak: Vergialgı.net